标普500指数暴跌1.6%,纳斯达克100指数下跌近2%。这两个指数有望创下一年来最差季度。10年期美债收益率升至4.5%,在短短三周内上涨了30多个基点。领跌股市的是科技公司,随着投资者转向其他资产类别寻求回报,这类公司的高估值已变得难以自圆其说。

几个月来,由于投资者将现金投入大型科技公司,美股一直能够承受较高的利率。但是,美联储发出的政策利率将在明年相当长的时间内保持高位的信号引发了美国国债的最新走势,迫使整个华尔街——尤其是本季度早些时候开始追逐大科技股涨势的基金经理们重新考虑他们的投资论据。

EP Wealth Advisors投资组合策略常务董事Adam Phillips说:“在今年科技股大涨之后,考虑到高昂的估值,现在踩油门增加风险敞口并不划算”。他的公司已经从所谓的成长股中退出,转而投资价值股。“如果你能在其他领域获得收益,为什么还要让客户承受股市的额外风险呢?”

美国银行援引EPFR Global的数据显示,在截至9月13日的一周内,投资者向美国股市投入了264亿美元,创下2022年3 月以来的最高纪录,其中约有13亿美元流入了科技板块。纳斯达克100指数曾在上半年创下历史最佳表现,但本月已下滑超过5%。

随着原油价格朝着每桶100美元迈进,美元兑主要同业货币持续走强,股市多头需要面对的不仅仅是利率上升。不过,他们还是提到了去年10月,当时类似的收益率飙升使标普500指数跌至熊市低点。该指数随后在今年前七个月反弹,目前仍比2022年的低点高出23%。

多头的论点是,在美联储的紧缩周期中,收益率最初的上涨总是昙花一现。过去一年中,10年期美债收益率每次攀升至4%以上时,都会在短时间内回落至3.5%以下。

空头则认为,这次情况不同,美联储官员目前在是否需要在今年再加息一次的问题上意见不一,而且一致认为任何降息都要到2024年才会到来。这对较长期限的国债造成了16年来从未有过的压力。收益率上升可能会增加借贷成本,从而广泛减缓投资,同时也会增加债券作为安全替代品的吸引力,从而威胁到近期股市的回升。

蒙特利尔银行财富管理公司(BMO Wealth Management)首席投资官Yung-Yu Ma表示,如果10年期美债收益率攀升至4.5%或更高,并持续保持在这一水平,那么交易员们将面临一个挑战,那就是很可能迫使估值过高的股票重新调整。科技公司尤其容易受到利率和收益率上升担忧的影响,因为许多科技公司的估值是基于未来几年的预计利润。

“这足以让投资者畏缩,使他们担心收益率正在发生重大变化,从而对股票和其他资产类别造成广泛的冲击”,Ma说。“如果收益率保持在这一水平(4.5%)之下,投资者仍会觉得他们在固定收益方面获得了合理的回报,但不足以让他们开始对持有股票或承担风险的愿望增加额外压力”。

此外,根据商品期货交易委员会(CFTC)编制的数据,投机者再次持有大量10年期美债净空头头寸。Strategas Securities LLC的ETF和技术策略董事总经理Todd Sohn说,这意味着投资者在预期收益率将上升的情况下做空债券市场,尽管这种极端行为最终可能会因仓位紧张而导致收益率下降。

“有人担心,收益率可能会再次上扬,这将对股市产生负面影响”,Sohn说。“但如果这最终只是一个假象,收益率再次走低,那最终会对股市形成支撑”。

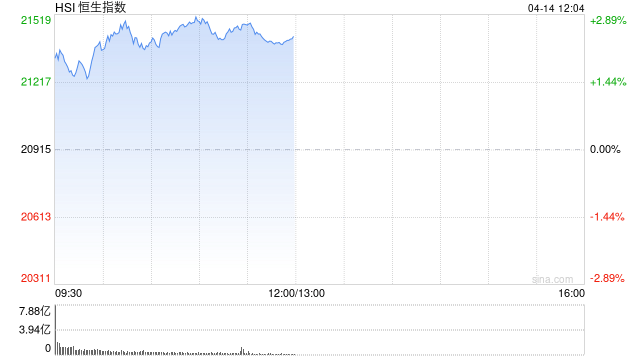

周五亚太早盘,10年期美债收益率再度站上4.5%关口,自美联储公布9月利率决议以来的两日内累涨24个基点。日韩延续昨日全球股市颓势低开超1%。

在周四美联储决议公布后进行的一项实时市场调查中,172位受访者中有接近六成(58%)表示两年期美国国债收益率尚未见顶,同时多数受访者预计10年期美债收益率将攀升至4.5%以上。超过半数接受调查的受访者(57%)表示,尽管最近暂停了加息,但美联储还会继续加息。毕马威首席经济学家Diane Swonk表示,近期的所有数据,让美联储有勇气在更长时间内维持更高的利率。“这已与2019年以及之前的世界完全不同”。