中国经济网北京3月25日讯 今日,湖北戈碧迦光电科技股份有限公司(证券简称:戈碧迦,证券代码:835438.BJ)在北交所上市。该股开盘报23.74元,截至收盘报22.71元,涨幅127.10%,成交额8.19亿元,振幅78.10%,换手率64.84%,总市值31.40亿元。

戈碧迦是一家从事光学玻璃及特种功能玻璃研发、制造和销售的高新技术企业。

截至上市公告书签署日,虞顺积持有公司股份29,942,900股,占公司股本总额的25.32%,为公司的控股股东。公司实际控制人系虞顺积和虞国强,二人为父子关系,虞顺积持有公司股份29,942,900股,虞国强控制的秭归桐碧迦企业管理咨询中心(有限合伙)持股合计8,820,000股,虞顺积与虞国强二者合计控制公司股份38,762,900股,占比32.78%。

2024年1月18日,戈碧迦首发过会,北交所上市委员会2024年第3次审议会议提出问询的主要问题:

1.关于业务结构变化与经营业绩。请发行人:(1)说明主营产品结构由光学玻璃转变为特种功能玻璃的原因及合理性;结合特种功能玻璃行业市场需求变化、业务增长空间、研发技术及竞争优劣势、预期订单等,说明光学玻璃业务收入、利润占比下降,特种功能玻璃业务占比上升的趋势是否具有可持续性,光学玻璃业务是否存在持续下滑风险及应对措施。(2)说明在业务结构变化前的2021年与变化后的2023年收入、净利润大幅上涨的原因是否一致,业绩保持较高增速是否具有可持续性,销售结构变化对毛利率的影响,报告期内综合毛利率呈下降趋势的原因,期后是否存在持续下滑风险,特种功能玻璃毛利率处于较低水平的合理性。(3)结合重庆鑫景微晶玻璃业务产能产量等具体情况、与发行人合作生产纳米微晶玻璃的背景、合作模式及合理性、发行人相关生产线的建设及产能利用情况,进一步说明发行人是否对重庆鑫景构成重大依赖,如未来终止相关业务合作是否会对发行人业绩产生重大不利影响。(4)说明发行人报告期内各生产线(含已转固和未转固)产能及利用情况、对应投产产品的具体生产和销售情况、各产线成本摊销情况或研发费用化或资本化的情况。(5)说明发行人报告期内各类特种功能玻璃主要客户在手订单及最新执行情况,进一步分析相关业务是否具有可持续性。(6)测算发行人报告期内对南通盛平、重庆鑫景的收入、利润情况,说明如未开展相关业务是否符合发行上市条件。请保荐机构及申报会计师核查并发表明确意见。

2.关于与成都光明的诉讼纠纷。请发行人说明:(1)采取和解而非直接应诉方式的原因。(2)支付首笔和解金的资金来源,是否存在发行人实际控制人期后请求返还已支付和解金的风险。(3)发行人实际控制人对后续和解金有无支付能力,履约保障措施是否充分,是否存在资金占用风险。(4)发行人已取得的专利是否存在潜在的专利权属纠纷风险,是否存在被认定为无效专利的风险;诉讼事项和专利被申请无效事项对发行人经营稳定性、独立持续经营能力是否构成重大不利影响。请保荐机构及发行人律师核查并发表明确意见。

3.关于与魔塔水晶的合作。请发行人:(1)结合专利被宣告无效的具体情况及其对H-K51牌号玻璃产品业务的具体影响,说明报告期变更此牌号玻璃业务模式的合理性及该业务模式变化对发行人业绩的具体影响。(2)结合魔塔水晶自成立以来的实际运营情况、人员构成来源及薪酬获取方式、公司章程约定情况、魔塔水晶及其关联方的资金核查情况,说明魔塔水晶与发行人之间是否存在《经销合同》以外的其他利益安排或约定,魔塔水晶是否实质由发行人控制、相关交易是否应按照关联交易审议和披露、是否存在为发行人代垫成本费用的情形。(3)2021年9月至2022年9月期间,魔塔水晶销售与发行人直销是否存在大幅下滑情形,是否存在经营不善及库存结构不合理情况;投诉魔塔水晶服务较差、供货不及时的水晶工艺领域下游客户名称,是否符合实际情况。(4)发行人以成本价购回魔塔水晶库存存货的合理性,是否符合行业惯例,是否存在通过魔塔水晶调节业绩的情形。(5)与发行人解除经销协议后,魔塔水晶是否存续经营,是否继续销售发行人产品,魔塔水晶实际控制人及其经营人员肖广峰目前任职情况。请保荐机构、申报会计师、发行人律师核查并发表明确意见。

4.关于研发能力。请发行人:(1)说明报告期内相关专利对应运用于主营业务产品的具体销售情况、相关研发人员参与情况,如涉及合作研发或生产,说明各方在研发中的角色、主要成果归属、发行人技术研发能力的具体体现,进一步说明发行人是否具备独立研发能力。(2)结合已有发明专利、商业秘密、可比公司技术情况,说明发行人主要生产技术及工艺的先进性、优劣势及所处地位;结合技术难度、产品性能、同行业可比公司工序工艺的突破难度等,说明发行人核心竞争力的具体体现;纳米微晶玻璃熔炼工艺未申请专利、仅以技术秘密方式保护的原因,是否存在潜在纠纷;结合当前光学材料、晶体研究进展,说明纳米微晶玻璃是否存在被替代风险。(3)结合核心技术人员的行业背景及经验,技术人员的学历分布、岗位、薪酬等激励政策,说明现有人才储备及技术研发积累能否支撑发行人持续保持技术先进性及核心竞争力。请保荐机构、申报会计师、发行人律师核查并发表明确意见。

5.关于财务与内控有效性。请发行人:(1)结合实际控制人报告期内失信、资金占用、通过秭归县金碧辉煌置业有限公司等主体从事房地产开发业务、支付成都光明和解金等情况,说明实际控制人是否负有大额债务,是否存在导致发行人控制权不稳定的风险。(2)说明发行人防范资金占用、转贷等问题的具体措施及其有效性。请保荐机构及发行人律师核查上述事项并发表明确意见。

戈碧迦本次在北交所公开发行的股票数量为20,000,000股(超额配售选择权行使前)、23,000,000股(超额配售选择权全额行使后),本次发行价格为10.00元/股。公司本次的保荐机构为中信建投证券股份有限公司,保荐代表人为黄刚、童宏杰。

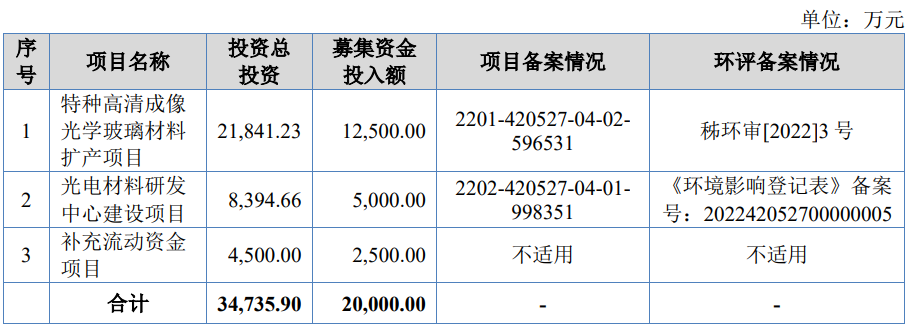

本次发行超额配售选择权行使前,戈碧迦募集资金总额为200,000,000.00元,扣除发行费用后,募集资金净额为176,533,660.38元。戈碧迦2024年3月11日披露的招股说明书显示,公司拟募集资金20,000.00万元,用于特种高清成像光学玻璃材料扩产项目、光电材料研发中心建设项目、补充流动资金。

戈碧迦本次发行费用合计23,466,339.62元(超额配售选择权行使前)、25,731,639.62元(超额配售选择权全额行使后),其中保荐承销费15,000,000.00元(超额配售选择权行使前)、17,250,000.00元(超额配售选择权全额行使后)。

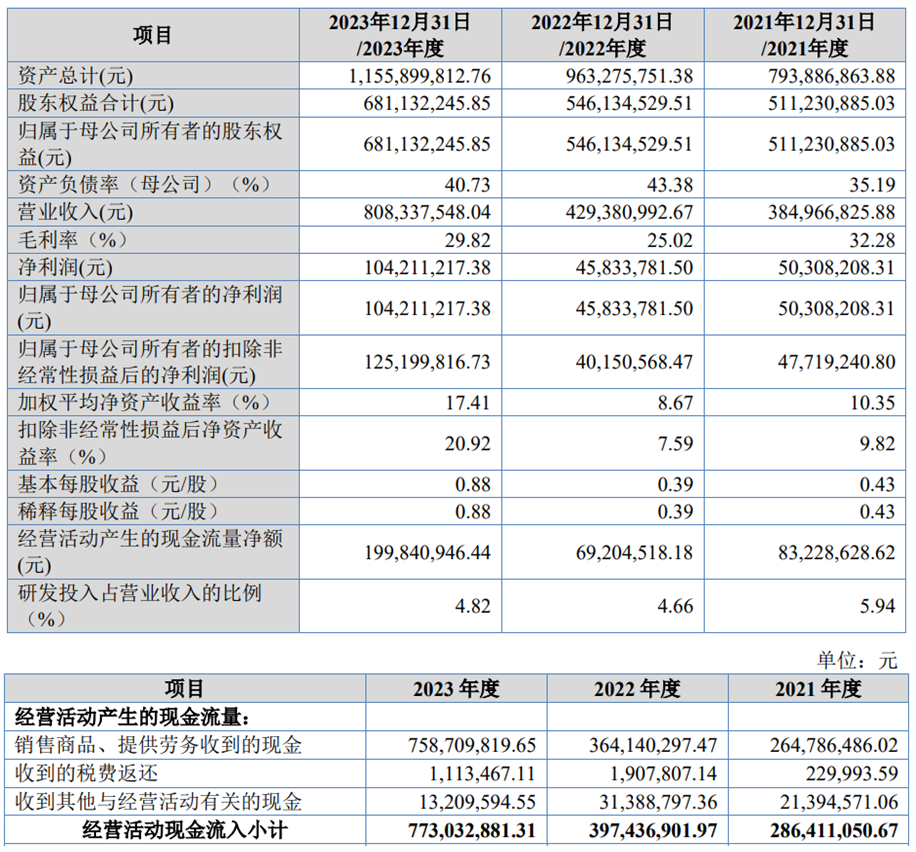

2021年至2023年,戈碧迦的营业收入分别为384,966,825.88元、429,380,992.67元和808,337,548.04元;净利润/归属于母公司所有者的净利润分别为50,308,208.31元、45,833,781.50元和104,211,217.38元;归属于母公司所有者的扣除非经常性损益后的净利润分别为47,719,240.80元、40,150,568.47元和125,199,816.73元。

上述同期,公司销售商品、提供劳务收到的现金分别为264,786,486.02元、364,140,297.47元和758,709,819.65元;经营活动产生的现金流量净额分别为83,228,628.62元、69,204,518.18元和199,840,946.44元。