来源:证券时报网 作者:吴瞬

港股史上第二“超购王”诞生了!

11月7日晚间,港股新股、“吉利概念股”——晶科电子发布配售结果公告,以超额逾5677倍位列香港历史超额认购倍数第二多的IPO新股,暂居今年新股“超购王”宝座。

11月8日,晶科电子正式登陆港股,开盘上涨16.34%。

那些曾经的“超购王”都怎样啦?

近期,港股市场上的部分IPO新股颇为受捧。10月以来新上市的9家公司中,有3家获得百倍以上的超额认购,其中卡罗特更是获得1347倍超额认购,上市首日涨幅超过58%。

除了卡罗特之外,今年港股市场上还有2家公司的认购倍数也极为火爆,认购倍数更是超过2000:今年6月上市的优博控股,认购倍数达2503;今年7月上市的元续科技,认购倍数达2480。

而晶科电子的认购数据则是力压上述3家公司,达到5677倍。登顶今年的“超购王”和史上排名第二“超购王”。

在如此火爆的申购下,这些公司后来的市场表现又是如何的呢?

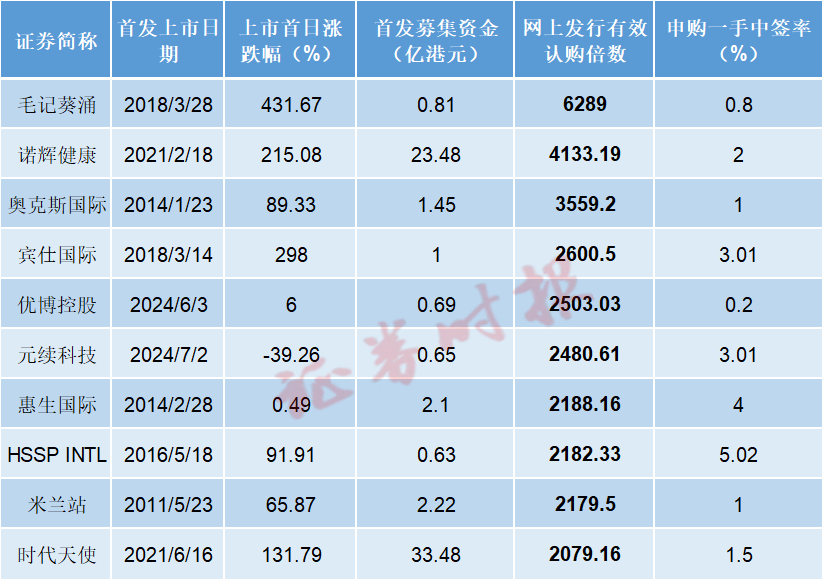

Wind数据显示,在晶科电子股份上市前,港股市场上市之初网上发行有效认购倍数超2000的有10家公司。其中,2018年上市的毛记葵涌的认购倍数最高,达到6289倍,当时申购一手的中签率仅有0.80%。

从上图不难发现,这些港股史上的“超购王”绝大部分表现均还不错,除了今年上市的优博控股、元续科技和2014年上市的惠生国际表现不佳外,其他7只个股的上市首日均出现了较大涨幅,尤其是毛记葵涌首日涨幅达到431.67%。

如此巨大的超额认购倍数其实在港股并不常见,从上图也可以清晰看到,这些出现巨大超额认购倍数个股的募资额基本都不太高,除诺辉健康和时代天使外,基本都在亿港元级别和以下。其中,毛记葵涌仅为8100万港元,其他如优博控股、元续科技、HSSPINTL则更少,仅有6000余万港元。

而本次晶科电子的募集金额其实也不太高,原计划募资总额仅为1.21亿港元左右。但本次在发售量调整权获悉数行使后,募资总额达到1.39亿港元。

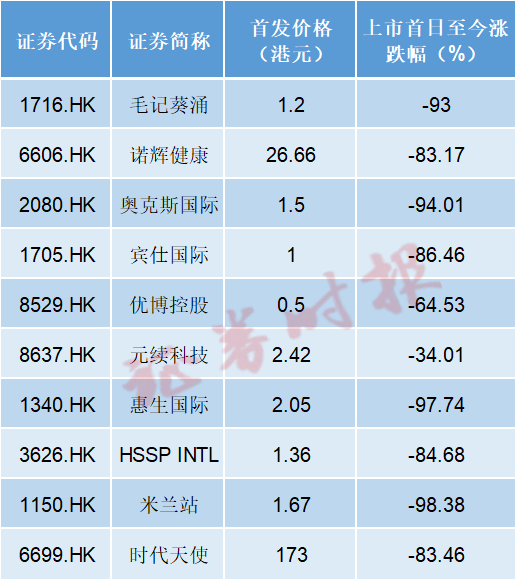

同时,拉长时间来看,这些“超购王”的长期表现则极为不乐观。不少“超购王”的跌幅甚至已超过90%,惠生国际、米兰站两家的跌幅更是达到97.74%和98.38%。

晶科电子是什么来头?

据了解,晶科电子作为吉利的供应商,曾在2019年12月冲刺科创板上市,最终却在2020年5月自愿撤回了上市申请。

招股书显示,晶科电子是中国最早开始量产大功率倒装LED产品的公司之一。经过多年的研发和技术沉淀,针对不同的应用场景,晶科电子开发了系列化的倒装LED技术。晶科电子的基础技术还包括先进白光封装光转换技术、先进LED集成封装技术和高端LED器件封装技术,各项技术协同发展,技术能力始终位于全球创新先进行列。

根据灼识咨询的资料,以收入计,晶科电子的实力并不弱:

在中国高端照明行业的国内器件和模块制造商中排名第三,在同行业所有器件和模块制造商中排名第5,2023年市场份额为5.3%。

在中国中高端汽车智能视觉行业,在国内制造商中排名第五,在同行业所有制造商中排名第12,2023年市场份额为0.5%。

在中国液晶电视背光显示行业,在国内及所有制造商中均排名第四,2023年市场份额为9.1%。

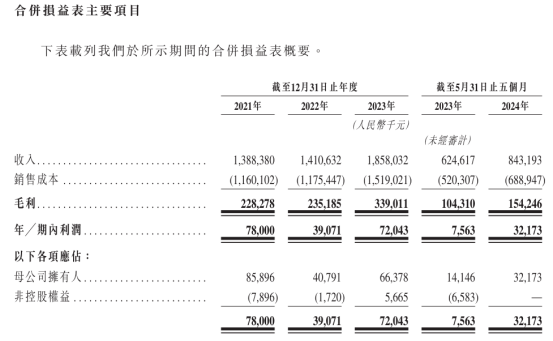

同时,晶科电子营收和利润也在持续增长。招股书显示,晶科电子2021年、2022年、2023年营收分别为13.88亿、14.11亿、18.58亿元;毛利分别为2.28亿、2.35亿、3.39亿元;期内利润分别为7800万、3907万、7204万元。2024年前5个月营收为8.43亿元,上年同期的营收为6.25亿元;毛利为1.54亿元,上年同期毛利为1.04亿元;期内利润为3217万元,上年同期的期内利润为756万元。

值得注意的是,晶科电子与吉利系企业有着极为深厚的联系。

比如,在股权结构方面,晶科电子就与吉利有着千丝万缕的关系。招股书显示,在吉利系企业中,李书福及其占多数控制权的公司(包括吉利集团)以及耀宁科技及其联营公司均为晶科电子的关联人士。其中,李书福为晶科电子主要股东李星星的父亲及非执行董事郑鑫的岳父。

目前晶科电子已与二十余家国内汽车主机厂、汽车品牌及一级供应商建立合作关系,包括吉利汽车、领克、极氪、精灵、路特斯、广汽、长安汽车、理想汽车、马瑞利等行业领导者。

但是晶科电子的业务仍高度依赖于吉利系企业。招股书显示,2021年、2022年、2023年、2023年前5个月及2024年前5个月,晶科电子来自吉利系企业的收入分别为人民币5060万元、3.50亿元、7.06亿元、2.11亿元、3.27亿元,分别占晶科电子同期总收入的3.6%、24.8%、38.0%、33.8%及38.8%。

晶科电子预计,来自吉利系企业的收入近期会继续增加。