偏股混合型基金指数年内首次翻红。

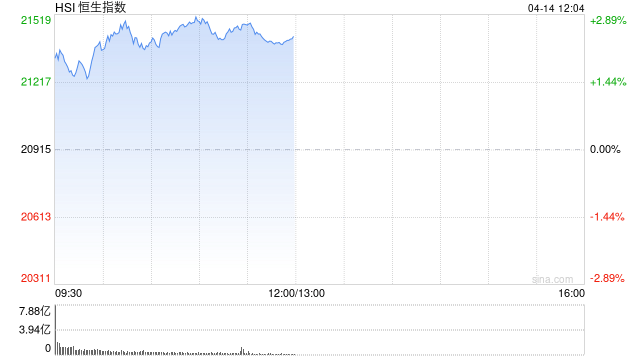

近期,伴随A股反弹,上证指数今年累计涨幅超过5%,公募主动权益基金年内业绩陆续翻红。Wind数据显示,截至5月6日,最具主动权益基金业绩整体表现的偏股混合型基金指数年内上涨0.71%,为该指数年内首次翻红。超半数主动权益基金年内业绩实现上涨,不少基金持有人今年开始盈利。

不过,仍有一些主动权益基金跌跌不休,近400只主动权益基金年内亏损超10%,持有人未能充分享受今年市场反弹带来的收益。近三年累计净值腰斩的基金产品数量超过70只,早期买入这些的基金持有人离“回本”更是遥遥无期。

主动权益基金指数年内首次翻红

近年来,主动权益基金业绩表现不佳,基金管理人投资能力常遭投资者质疑。继主动权益基金连续下跌2年后,今年开局不利,好在多重利好叠加推动下,主动权益基金净值自2月6日以来持续反弹,不少基金净值逐步修复,主动权益基金赚钱效应好转。

Wind数据显示,截至5月6日,偏股混合型基金指数年内累计上涨0.71%,为该指数年内首次翻红,这也意味着越来越多主动权益基金持有人今年收益实现扭亏。

具体来看,全市场超4000只主动权益基金中,超半数年内业绩实现上涨,不少基金持有人在连续亏损2年后,今年终于开始盈利。

一大批主动权益基金净值修复迅速,如博时成长精选A、东方阿尔法兴科一年持有A、前海开源沪港深汇鑫A、中欧瑞丰A、广发资源优选A等基金本年度盈利20%以上,近一年净值表现成功实现扭亏。

此前连续亏损三年、由知名基金经理管理的产品,今年净值修复明显。如百亿基金产品中,由张锋管理的东方红启恒三年持有A、焦巍管理的银华富裕主题A在这轮反弹中均实现10%以上的区间表现,近一年净值翻红。

南方发展机遇一年持有A、汇添富品牌力一年持有A、中欧红利优享A和银河君尚A等基金最新净值甚至已经创下成立以来新高,意味着上述基金的所有持有人几乎均实现盈利。

“今年的市场预期和去年有很大不同。”安信基金均衡投资部总经理张竞表示,去年年初市场普遍预期较高,而今年市场普遍预期较低,也就是现实和预期之间的差异在缩小,这对投资是极其有利的。

近400只主动权益基金年内亏损超10%

不过,仍有不少主动权益基金未能抓住此波A股反弹,基金净值长期深陷亏损泥潭。

近400只主动权益基金年内亏损超10%,其中金元顺安产业臻选基金年内净值跌幅超30%,富荣价值精选A、同泰开泰A、万家自主创新A、建信电子行业A和东方阿尔法招阳A等年内净值跌幅均超20%。

仔细分析来看,今年业绩表现低迷的基金主要可以分为两类,一类是重仓小微盘股的基金,这些基金近年来投资风格转向小微盘股策略,在小微盘股策略不再受宠时,因为基金经理未能及时调整策略而导致基金净值损失惨重,如小微盘扎堆的北交所主题基金年内跌幅超20%;第二类是一些持仓较为集中的行业主题基金,如电子、计算机、创新药、军工等主题基金年内跌幅靠前。行业主题基金持仓多集中于单个行业,一旦行业景气度不再,长期表现低迷,这类基金业绩也难有起色。如申万医药生物板块已经连续四个年度下跌,医药生物主题基金多数表现不佳,连续四个年度亏损的比比皆是。此外,军工板块连续三个年度下跌,相关基金业绩表现长期低迷。

Wind数据显示,加上今年,连续三个年度亏损的主动权益基金仍有近1300只。其中不乏一些规模超百亿的知名基金产品,如诺安成长(320007)、工银前沿医疗、易方达国防军工等。

一些主动权益基金跌跌不休,近三年累计净值腰斩的基金产品数量超过70只,早期买入这些的基金持有人离“翻本”遥遥无期。

拉长周期看,连续四个年度亏损的主动权益基金也有超300只。

行业分散配置渐成主流

不难发现,与往年单个行业的主题基金唱大戏不同,今年一些持股所处行业较为分散的基金净值亦有不错表现。

从基金公司策略观点来看,哑铃型配置或多元选股策略,依然是市场主要投资策略。

如华南一位基金经理管理的产品今年实现10%以上正收益,从其投资风格来看,他秉持均衡原则,在能力圈范围内,将持仓分散到6―7个相关度不高的行业,避免单一行业占比过高。如此,由于配置的行业之间相关度不高,在市场波动时就可以避免行业间同涨同跌,减少整个产品的净值波动风险,提高组合的稳定性。

今年业绩表现居前的知名基金经理中,史博表示基金在运作中坚持均衡配置,重点关注持续保持较高资本回报率、预期未来自由现金流稳健、以分红、回购等方式增强股东回报的上市公司。他认为,随着中国经济进入高质量发展阶段,很多行业结束了大规模资本开支的周期,行业格局进一步优化,市场份额向行业龙头集中,产业参与者心态发生变化,更注重资本回报率而不是营收的快速增长,行业内的竞争烈度下降,体现在财务报表上是资本开支和费用率的下降,以及盈利能力和现金流质量的提升,从自由现金流折现的角度体现出更好的投资价值。

沪上一家公募表示,市场震荡加剧的当下,一味押注高弹性的赛道仍是风险较高的选择,兼顾防守与进攻两端的“哑铃策略”(分散投资的配置策略)是配置市场的理想方式之一。

招商基金也认为,未来两个季度股市的投资机遇多于风险,大概率仍是结构性行情。与过去的不同在于,在复杂的地缘政治、经济、社会环境下,投资者难以形成较稳定的预期,新投资结构或在“价值中的价值”(高分红、稳定现金流股票、固定收益)和“成长中的成长”(科技题材股)中轮动。

根据不同股票在不同阶段的风险收益比进行自下而上选择的张竞表示,经过去年一年的深度调整后,在上一轮周期里得到认可的、真正具备竞争优势的核心资产,目前估值已经处于非常有利的位置。他今年比较关注黄金、医药、军工、家电等行业投资机会。医药和军工板块已经连续下跌多年。张竞认为医药已经到了一个非常有价值的阶段,今年大量医药公司估值修复,细分行业中看好创新药和医药资源领域。军工作为周期股,目前处于周期底部的位置,经过过去三年的调整,张竞认为军工公司估值基本回到了十几倍。对于竞争格局良好、需求非常稳定的制造企业来说,十几倍估值、两三倍PB可能已经来到估值下限。

近期,A股历经反弹后再次迎来调整。博时基金表示,房地产需求端放松、消费品以旧换新等稳增长政策持续发力,经济回升修复趋势不变,市场下行风险较小。在分子端上行斜率尚未缓和、海外高利率持续背景下,市场仍将维持震荡行情,关注结构性行情。由于依然缺乏有基本面持续验证的高景气方向,预计市场风格仍是红利和科技成长交替占优的哑铃行情。当前高股息方向拥挤度有所回落,配置性价比抬升。行业上,看好有色金属、煤炭、银行、机械、电力设备、医药、通信等板块投资机会。

本文首发于微信公众号:券商中国。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(责任编辑:李悦 )