正文:

1、联邦基金利率

今天早盘的一个消息,摩根大通CEO接受印度时报采访时表示:

针对美联储的基准利率,最糟糕的情况是升至7%且出现滞胀。从5%升至7%的200个基点会比从3%升至5%更痛苦:从0%升至2%,几乎等于没有升息;从0%升至5%让一些人措手不及,但没有人会认为不可能升至5%。他说,他不确定世界是否准备好迎接7%。

这个表述一出来,全球资本市场闻风而动,美元指数上涨,国债收益率再创新高,美股期货下跌,等等。

我看到这个消息的第一反应是,这简直是开玩笑,第二反应是,看来可能真的加不动息了。

我们之前说过,现在加息尾声基本是一张明牌,很多资金都在赌美联储进入降息周期,但我们说过,作为最大“zhuang”,美联储是不可能轻松让散户赚到钱的,一定会采取各种手段,击穿你的心理防线,让你丢掉筹码。

如果你明白这个道理,就不难理解,摩根CEO为何要说这样不合常理的话,而美联储背后的七大家族之一正是摩根家族,是既得利益者。

这是第一层思考,可能会有朋友觉得有点阴谋论了,我认为大家没有必要去纠结是不是阴谋论,你只需把利益链条捋明白,只要是符合利益链条的行为,那么其可信的概率就是比较大的,这是很简单的经济学原理——人的逐利性。

第二层思考,这个时候抛出这番有些“滑稽”的言论,一下把市场预期打到7%,看上去非常可怕,目前几乎没有机构给出类似的预判,所以,这显然是一个哗众取宠的言论,类似之前中信说茅台要上3000,最后结果如何,大家有目共睹。

我认为,这个事情基本是大同小异,用这种极度吸引眼球的言论,把市场带向极端预期,从而掩盖真相,真相是什么呢?很可能就是美联储已经加不动息了,只能通过言论“恐吓”让市场交出筹码。

有意思的是,目前我观察到11、12月份的加息概率较前一交易日出现了下降,说明市场还是有人保持着清醒。

所以,现在市场其实是有一些割裂的,也对普通投资者的决策造成难度,我的观点很明确,一个是采取长周期视角,押注美联储大概率即将进入的降息周期,另外,今天摩根CEO的表述,将提升我对于今年不会再加息的预期。

所以,表面上看,这是一则利空,但仔细分析之后,你会发现其实这是一个利好。

2、创新药、CXO

继续聊我们重点关注的两个板块。

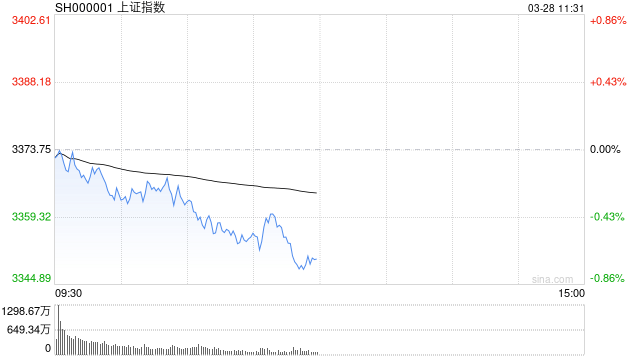

其实最近你会发现,A股和美股的创新药走势是有一些背离的,美XBI指数近期在持续新低,而A股创新药、CXO已经在企稳反弹。

如何理解这种差异,我认为主要有几点原因:

第一,国内创新药、CXO的成长性更好,即便在宏观环境不佳的背景下,依旧保持了良好的成长性,这是市场空间和发展阶段决定的;

第二,XBI其实主要是biotech公司,这些公司的现金流非常紧张,高利率环境是它们的敌人,而A股创新药龙头公司,基本上现金流水平没有问题,而港股18A的biotech,其实表现也不是很好,这就是我们之前说的,现阶段,我们投资要选择现金流好的方向,要承受住美联储的极限打压,否则我们很难熬到降息周期;

第三,目前国内经济形势具有不确定性,相对来说,医药行业是刚需中的刚需,也会提升资金的偏好;

第四,近期减肥概念炒作热度较高,其实还是反应前面说的成长性、成长空间的问题。

目前,对于创新药、CXO,我们的观点不变,认为调整基本已经过去,接下来就是震荡上行,当然,美联储还会继续制造压力,但是如果你能看透他们背后的逻辑,就没什么可怕的。

3、总结

对于目前市场,我们依旧谨慎乐观,现在内部逻辑有所改善,但是力度还不够,外部加息压力仍然较大,对内部资产价格也构成压制,我们主要关注点还是在于结构性,尤其是创新药、CXO方向,它们是最大限度可能受益于美联储降息周期,从而让我们获得不错的α收益,即便我们的β没有任何起色,具体的投资策略,大家感兴趣可以加入圈子解锁。

最后温馨提示,请各位粉丝帮忙点赞、转发,请新来的朋友关注,支持我们输出更好的内容,希望提高投资能力的朋友欢迎加入我们的圈子支持我们。

以下为市场评估表: